Herzlich willkommen bei Global M&A Associates in Zürich

Wir sind eine auf nationale und internationale Unternehmensverkäufe, Akquisitionen und die Skalierung von Geschäftsmodellen spezialisierte Dienstleistungs-Boutique mit Sitz in Zürich.

Unsere Dienstleistungen:

- Unternehmensverkäufe und Nachfolgelösungen im In- und Ausland

- Unternehmensakquisitionen und die Abwicklung von Suchmandaten nach strategisch bestgeeigneten Übernahmekandidaten

- Entwicklung, Finanzierung und Umsetzung nationaler und internationaler Wachstumsstrategien

Firmenpräsentation

Interviews mit den Gründern von Global M&A Associates

Risiken & Chancen beim Unternehmenszukauf?

International wachsen – aber wie?

Erfolgreiche Unternehmensnachfolge

Wertvolle Kontakte machen den Unterschied

Wie Sie den richtigen Berater finden

Referenzen von Kunden

Maximierung von Unternehmenswerten – Interview mit François Randin

Interview mit drei Kunden – was sie über GMA sagen

Wie haben Sie die Zusammenarbeit mit GMA wahrgenommen? Interview mit Sandro Gerber

Sandro Gerber, international tätiger CEO und Verwaltungsrat

"Marc Wallach und Dr. Thomas W. Schrepfer sind und waren wiederholt für uns tätig. Alle M&A- und Beratungsmandate wurden zu unserer absoluten Zufriedenheit abgewickelt.

Ich kann Global M&A Associates für alle Arten von Corporate Finance Aktivitäten empfehlen."

Lorenz Eymann, CEO und Aktionär der Translingua AG in Zürich

"Marc Wallach hat uns 2015 beim Kaufprozess der Translingua AG äusserst kompetent und zuverlässig begleitet. Die Unternehmensnachfolge konnte dank seinem Engagement zur höchsten Zufriedenheit aller Beteiligten geregelt werden. Dabei profitierten wir stark von seiner langjährigen Erfahrung und seinem persönlichen Netzwerk.

In der Zeit von 2016 bis 2019 hat Marc Wallach vier Jahre lang als Präsident des Verwaltungsrats unsere strategische Ausrichtung geprägt."

François Randin, CEO und Aktionär der Green Motion S.A.

„Dr. Thomas W. Schrepfer hat uns während Jahren und mehrerer Kapitalrunden äusserst erfolgreich begleitet. Zusätzlich hat er uns bei der strategischen Ausrichtung der Firma beraten und bei der Auswahl strategischer Partner (lokal und global) unterstützt. Er genoss während all dieser Jahre das uneingeschränkte Vertrauen des Managements, des Verwaltungsrats und der Aktionäre. Er hat damit die Erfolgsgeschichte von Green Motion massgeblich mitgeprägt.

Dr. Thomas W. Schrepfer ist heute Strategieberater der Geschäftsleitung und des Verwaltungsrates.“

Thomas Schärer, CEO und Inhaber Opera AG

„Dr. Thomas W. Schrepfer hat uns bei der Übernahme der Opera AG, einem führenden Anbieter für Veranstaltungstechnik, äusserst kompetent und zuverlässig begleitet. Dank seiner Erfahrung und seinem Fachwissen konnte eine Finanzierungslösung gefunden werden, welche die Bedürfnisse aller Beteiligten zu deren vollsten Zufriedenheit erfüllte.

Dr. Thomas W. Schrepfer berät unsere Firma auch heute in allen Corporate Finance Fragen.“

Alberto Meyer, Verkäufer der Translingua AG in Zürich

„1975 habe ich die Translingua AG als eine der ersten professionellen Übersetzungsagentur der Schweiz gegründet. Heute ist die Translingua AG schweizerischer Marktführer für Qualitätsübersetzungen. Marc Wallach hat beim Verkauf meiner Firma die Käuferschaft vertreten. Ich habe ihn als äusserst kompetenten, fairen und beharrlichen Verhandlungsführer meiner Gegenpartei erlebt.

Dank Marc Wallach findet mein Lebenswerk eine erfolgreiche Fortsetzung in den Händen von umsichtig agierenden neuen Inhabern.“

Auszeichnung als eine der TOP 5 M&A Firmen der Schweiz

COVER STORY

Fusionen und Übernahmen (M&A) bieten Unternehmen Chancen für schnelles Wachstum, höhere Profitabilität und strategische Vorteile.

Um Unternehmen bei der Bewältigung dieser Herausforderungen zu unterstützen, entwickelt Global M&A Associates GmbH massgeschneiderte M&A-, Wachstums- und Finanzierungskonzepte.

Die Kernkompetenzen des Unternehmens sind Unternehmensverkäufe und Nachfolgeregelungen, Wachstum durch strategische Akquisitionen und internationale Skalierung durch Fusionen und strategische Partnerschaften.

Wir freuen uns und sind stolz darauf, dass wir als Resultat unserer kundenorientierten und sorgfältigen Arbeitsweise 2023 als eine der TOP 5 M&A Firmen der Schweiz ausgezeichnet wurden.

Der Qualität verpflichtet

Unser Netzwerk umfasst über 1500 Kontakte zu interessierten Unternehmern, Investoren und Konglomeraten weltweit, welche KMU Portfolios besitzen und suchen. Mit 150 dieser Kontakte stehen wir in regelmässigem Austausch

Unsere Erfolge sind Resultat sorgfältiger Käuferanalyse und persönlicher Direktansprache von Inhabern, Verwaltungsratspräsidenten und CEO's.

Neue Kunden gewinnen wir über Empfehlungen zufriedener Kunden. Entsprechend sind wir höchsten qualitativen und ethischen Standards verpflichtet.

Zusätzlich sind wir in etablierten Netzwerken aktiv und geniessen einen hohen Bekanntheitsgrad und einen einwandfreien Ruf.

Ausgewählte Referenzprojekte und Transaktionen

Lindis Biotech gewinnt Patentstreit über Krebsmedikament gegen Amgen

Der Fall lautet: Lindis Biotech GmbH gegen Amgen Inc, U.S. District Court for the District of Delaware, Nr. 1:22-cv-00035.

- Das Urteil des Geschworenengerichts macht Amgen für die Verletzung der Patente von Lindis Biotech verantwortlich. Amgen hat Gesundheitsdienstleister aktiv dazu angehalten, sein Leukämiemedikament Blincyto in einer Weise zu verabreichen, die direkt zwei US-Patente von Lindis Biotech verletzt.

- Die Geschworenen sprachen Lindis Biotech eine Entschädigung in Höhe von 50,3 Mio. USD für Blincyto-Verkäufe in den USA im Zeitraum bis Juni 2024 zu. Da Amgen die Patente vorsätzlich verletzt hat, hat das Gericht die Möglichkeit, diesen Schadenersatz auf bis zu 150,9 Mio. USD zu erhöhen.

- Eines der beiden verletzten Patente läuft erst im März 2028 aus, was Lindis Biotech zu zusätzlichem Schadenersatz bezüglich Amgens zukünftigen US-Verkäufen von Blincyto berechtigt. Im 3. Quartal 2024 belief sich der US-Umsatz von Blincyto auf 237 Millionen USD.

- Wir gratulieren Lindis Biotech, ihrem CEO Dr. Horst Lindhofer, Saul Ewing Arnstein & Lehr LLP, ihrem Lead Litigator Robert C. Gill sowie unserer Geschäftspartnerin und Co-Advisor Mariana Brea-Krueger zu ihren hervorragenden Arbeiten und diesem Erfolg.

Global M&A Associates GmbH war als Co-Advisor bei der Sicherung der Prozessfinanzierung für die Klage gegen Amgen tätig.

Erfolgreicher Verkauf einer Mehrheitsbeteiligung an Ganci Partners an Chaberton Partners zum Zwecke der weiteren Internationalisierung

Chaberton Partners investiert in Ganci Partners. Damit entsteht ein neuer Marktführer in der Schweiz.

- Mit diesem strategischen Schritt entsteht eines der drei führenden Executive Search Unternehmen der Schweiz.

- Durch den Zusammenschluss entsteht die unangefochtene Nummer eins in der Westschweiz.

- Das kombinierte Unternehmen verdoppelt seine Grösse im Executive Search in Europa.

- Zum Portfolio gehört auch das führende Executive Assessment Center Novelia.

- Mit dieser Transaktion werden die Voraussetzungen für ein starkes Wachstum in den europäischen Kernmärkten geschaffen.

Bild: Vincenzo Ganci, Gründer und CEO von Ganci Partners und Christian Vasino, Gründer und CEO von Chaberton Partners.

Global M&A Associates GmbH hat Ganci Partners exklusiv bei den Verhandlungen mit Chaberton Partners beraten, die Due Diligence geleitet und die Vertragsverhandlungen erfolgreich geführt.

Wegweisende Transaktion im schweizerischen Markt für Elektromobilitätsinfrastruktur

evpass SA betreibt mit 2998 Ladepunkten das grösste öffentliche Ladestationennetzwerk für Elektromobile in der Schweiz. Am 23. Februar 2023 haben die bisherigen Aktionäre von evpass SA (Green Motion SA, FMV SA und AEW Energie AG) sämtliche Aktien der evpass SA an Shell verkauft.

Shell baut mit dieser Akquisition seine Position für EV-Ladelösungen weiter aus und ermöglicht den Kunden den Zugang zum grössten Ladestationennetzwerk der Schweiz. Weltweit hat Shell das Ziel bis im Jahr 2025 über 500’000 und bis im Jahr 2030 über 2,5 Millionen Ladepunkte zu errichten.

Der Verwaltungsrat von evpass SA ist überzeugt, dass Shell als globaler Energieakteur der beste Investor ist, um das Wachstum von evpass SA weiter zu beschleunigen und damit die Wende zu einer klimafreundlichen Mobilität wirksam zu unterstützen.

Global M&A Associates GmbH hat seit der Lancierung von evpass im Jahr 2016 dessen Gründer und seit der rechtlichen Verselbständigung von evpass im Jahr 2018 den Verwaltungsrat von evpass SA und dessen Management in Corporate Finance Fragen exklusiv beraten. Beim Trade Sale an Shell hat GMA Associates GmbH mögliche strategische Partner identifiziert und selektiert und die entsprechenden Verhandlungen im Auftrag des Verwaltungsrats von evpass SA geführt.

Schlüsselaktivitäten von Global M&A Associates als Hauptberater:

- 2018: Spin-off von evpass und Gründung der evpass S.A. gefolgt von zwei Kapitalerhöhungen mit den nationalen Energieunternehmen FMV SA und AEW Energie AG.

- 2021: Verkauf von Green Motion SA, der Gründerin von evpass SA, an EATON.

- 2020 – 2023: Begleitung des Verwaltungsrats und des Managements von evpass bei der strategischen Positionierung der Gesellschaft, der Identifikation und Evaluation möglicher strategischer Partner und der Vorbereitung des Trade Sales.

- 2023 Trade Sale von evpass SA an Shell. Shell ist an der Londoner Börse kotiert.

Nachfolgeregelung erfolgreich abgeschlossen

Die Kierzek AG ist der führende Betrieb für Elektroplanung im Kanton Thurgau.

„Das Kreuzlinger Unternehmen Kierzek AG, wird von der EKT Holding AG mit Sitz im thurgauischen Arbon übernommen. Die Kierzek AG wird ihren Sitz und sämtliche Arbeitsplätze am Standort in Kreuzlingen beibehalten.“

Quelle: Medienmitteilung EKT, 14. April 2022.

Global M&A Associates GmbH hat die EKT als Käuferin bei dieser Transaktion auf exklusiver Basis beraten.

Vom KMU zum weltweiten Technologieführer und folgerichtigen Trade Sale an einen weltweit tätigen Konzern

Global M&A Associates GmbH hat die Hauptaktionäre und das Management von Green Motion bei wichtigen Transaktionen exklusiv beraten und über viele Jahre in Strategie- und Finanzierungsfragen unterstützt.

Das globale Energiemanagement-Unternehmen Eaton hat am 22. März 2021 die Übernahme von Green Motion S.A. bekanntgegeben, einem führenden Entwickler und Hersteller von Hard- und Softwarelösungen für das Laden von Elektrofahrzeugen.

Milestones:

- 2021 Trade Sale an Eaton Corporation. EATON ist an der New Yorker Börse (NYSE) kotiert.

- 2020 Vermittlung und Abschluss einer strategischen Zusammenarbeit und europaweiten Vertriebskooperation mit EATON.

- 2018 – 2021 Begleitung der Aktionäre und des Managements, um Green Motion bezüglich strategischer Positionierung und Aufbauorganisation auf einen Trade Sale vorzubereiten sowie Suche und Bewertung möglicher strategischer Partner.

- 2018 Spin-off und Gründung der Tochtergesellschaft evpass S.A. gefolgt von zwei Kapitalerhöhungen mit nationalen Energieunternehmen (FMV SA und AEW Energie AG).

- 2016 Kapitalerhöhung. Zhongding Europe GmbH, Deutschland. Tochtergesellschaft der Chinesischen Zhongding Group, kotiert an der Börse in Shenzhen China.

- 2012 Kapitalerhöhung. CROSINVEST, Investment-Boutique, Deutschland.

Nachfolgeregelung erfolgreich abgeschlossen

"Das Zürcher Unternehmen Energie Pool Schweiz AG («EPS»), das zu den führenden Anbietern der Digitalisierung in der Schweizer Energiebranche gehört, konnte im Zuge der Nachfolgeregelung des Geschäftsführers und Hauptaktionärs an die EKT Holding AG mit Sitz im thurgauischen Arbon übergeben werden. Die Energie Pool Schweiz AG wird als eigenständiges Unternehmen weitergeführt." Quelle: EKT 17. März 2021

Global M&A Associates GmbH hat die EKT als Käuferin bei dieser Transaktion auf exklusiver Basis beraten.

Vermittlung strategischer Partnerschaft mit Weltkonzern

Auf Initiative von Global M&A Associates GmbH hat EATON beschlossen, diese strategische Partnerschaft mit Green Motion zu etablieren.

Die Ansprache von EATON und alle Verhandlungen wurden ausschliesslich von Global M&A Associates GmbH, im Auftrag von Green Motion, geführt.

"Eaton ist eine strategische Partnerschaft mit Green Motion eingegangen, um schlüsselfertige EV-Ladeinfrastrukturlösungen für alle Arten von Gebäuden zu liefern." Quelle: EATON Investorenkonferenz, 1. März 2021.

Spin-off, Teilverkauf und anschliessende Wachstumsfinanzierung

evpass SA betreibt das grösste und am schnellsten wachsenden Netz von öffentlichen Ladestationen für Elektrofahrzeuge in der Schweiz.

Im Rahmen eines spin-offs wurde die evpass Geschäftseinheit von Green Motion SA in eine selbständige Gesellschaft überführt (evpass SA).

In der Folge wurde ein Teil der Aktien evpass SA an FMV SA und AEW Energie AG verkauft und anschliessend mit den gleichen Parteien die weitere Finanzierung des Ausbaus des öffentlichen Ladestationen-Netzwerks sichergestellt.

Global M&A Associates GmbH hat Green Motion SA und evpass SA bei diesen Corporate Finance Projekten exklusiv beraten.

Unternehmensverkauf

Die 1975 gegründete Translingua AG ist der Schweizer Marktführer für Qualitätsübersetzungen.

Erfolgreicher Verkauf im Rahmen der Unternehmensnachfolge an umsichtig handelnde neue Eigentümer.

Global M&A Associates GmbH hat diese Transaktion auf exklusiver Basis begleitet.

Aktienkapitalerhöhung und Vermittlung strategischer Partnerschaften

Green Motion ist der schweizerische Marktführer für Ladestationen für Elektrofahrzeuge.

Zwecks Finanzierung des Wachstums hat die Firma mehrere Kapitalerhöhungsrunden durchgeführt und ist im Hinblick auf die geographische Expansion mehrere strategische Partnerschaften eingegangen. Die strategischen Partner und Investoren stammen aus Europa und China.

Global M&A Associates GmbH betreut Green Motion SA bei der Entwicklung derer Wachstums- und Corporate Finance Strategien sowie bei der Durchführung entsprechender Transaktionen auf exklusiver Basis.

Spin-off, Vermittlung von strategischen Partnerschaften und Finanzierung

Lindis Biotech GmbH ist ein in München ansässiges Biotechnologieunternehmen, das Antikörper zur Behandlung von Krebs entwickelt und vermarktet.

Zur Erschliessung des asiatischen Marktes ist das Unternehmen eine strategische Partnerschaft mit einem chinesischen Unternehmen eingegangen. Neben Lizenzrechten haben sich die Unternehmen gegenseitig beteiligt und ein Joint Venture gegründet. Darüber hinaus wurde die Vermarktung und rechtliche Durchsetzung des IP-Portfolios des Unternehmens finanziert.

Diese Transaktionen wurden von Global M&A Associates LLC in Zusammenarbeit mit unserem Partnerunternehmen IMI Consulting GmbH als Co-Berater auf exklusiver Basis durchgeführt.

Unternehmenskauf mittels MBI

Die Opera AG ist ein führender Anbieter von Veranstaltungstechnik in Licht, Bild und Ton.

Global M&A Associates GmbH hat den Käufer bei diesem Management Buy-in exklusiv bei der Unternehmensübernahme und deren Finanzierung beraten.

Kapitalerhöhung und Vermittlung strategischer Partnerschaften

YUKKALab ist Technologieführer für Finanzmarktstimmungsanalysen.

Global M&A Associates GmbH hat das in Berlin ansässige Unternehmen bei der Marktentwicklung in der Schweiz, bei strategischen Wachstums- und Finanzierungsfragen sowie bei der Kapitalerhöhung unterstützt.

Unternehmenskauf mittels MBO

ABO Storage Distribution ist ein führender schweizerischer Anbieter von Data Centric Solutions.

Global M&A Associates GmbH hat den Geschäftsführer bei diesem Management Buy-out exklusiv bei der Unternehmensübernahme und deren Finanzierung beraten.

Über die Gründer

Nach mehrjähriger erfolgreicher Zusammenarbeit haben sich PMIC Advisors Group GmbH und SalesLex AG entschieden, gemeinsam Global M&A Associates GmbH zu gründen. Global M&A Associates GmbH steht für Qualität und kundenorientierte Nutzenstiftung. Wir und unsere Partner arbeiten projektbezogen zusammen und können dank dieser selektiven Vorgehensweise immer die für das Kundenbedürfnis am besten geeigneten Kompetenzen zur Verfügung zu stellen.

Dr. Thomas W. Schrepfer ist Gründungspartner von Global M&A Associates GmbH und Managing Partner der PMIC Advisors Group GmbH. Er studierte Recht an der Universität Bern (Dr. iur., MLaw) und an der Harvard Law School (LL.M) sowie Wirtschaft an der Rotman School of Management (MBA) und der Universität St. Gallen (EMBA-HSG). Für seine akademischen und wissenschaftlichen Arbeiten in Recht und Wirtschaft erhielt er prestigeträchtige Auszeichnungen wie den Professor-Walther-Hug Preis und den Roger-N.-Wolff-Preis sowie ein Forschungsstipendium des Schweizerischen Nationalfonds. Ab 1985 arbeitete er während mehrerer Jahre als Wirtschaftsanwalt und war Seniorpartner einer Wirtschaftskanzlei in Zürich. Er spezialisierte sich dabei auf internationale Transaktionen, M&A, Gesellschafts- und Steuerrecht. Daneben war er auch geschäftsführender Verwaltungsratspräsident sowie Verwaltungsratsmitglied von pharmazeutischen, medizinaltechnischen, IT- und Tourismus-Gesellschaften. 1999 gründete er eine Medizinaltechnikfirma und erreichte mit dieser Firma im Diabetesbereich innert weniger Jahre eine technologische Spitzenstellung. Danach führte er eine Beratungsfirma, die Unternehmungen in den Gebieten Strategie, Führung, Geschäftsentwicklung, Restrukturierung und M&A unterstützte. Ab 2011 war er Partner bei Remaco, einer der führenden schweizerischen Firmen im Bereich mittelgrosser Transaktionen. Er hat während seiner Tätigkeit den Kundenkreis der Remaco geographisch und sektoral wesentlich erweitert. Seit 2014 ist er Managing Partner bei der PMIC Advisors Group Ltd. Er hat dabei unter anderem für mehrere Kunden aus dem DACH-Raum erfolgreich strategische Partnerschaften mit aussereuropäischen Firmen realisiert.

Dr. Thomas W. Schrepfer ist Gründungspartner von Global M&A Associates GmbH und Managing Partner der PMIC Advisors Group GmbH. Er studierte Recht an der Universität Bern (Dr. iur., MLaw) und an der Harvard Law School (LL.M) sowie Wirtschaft an der Rotman School of Management (MBA) und der Universität St. Gallen (EMBA-HSG). Für seine akademischen und wissenschaftlichen Arbeiten in Recht und Wirtschaft erhielt er prestigeträchtige Auszeichnungen wie den Professor-Walther-Hug Preis und den Roger-N.-Wolff-Preis sowie ein Forschungsstipendium des Schweizerischen Nationalfonds. Ab 1985 arbeitete er während mehrerer Jahre als Wirtschaftsanwalt und war Seniorpartner einer Wirtschaftskanzlei in Zürich. Er spezialisierte sich dabei auf internationale Transaktionen, M&A, Gesellschafts- und Steuerrecht. Daneben war er auch geschäftsführender Verwaltungsratspräsident sowie Verwaltungsratsmitglied von pharmazeutischen, medizinaltechnischen, IT- und Tourismus-Gesellschaften. 1999 gründete er eine Medizinaltechnikfirma und erreichte mit dieser Firma im Diabetesbereich innert weniger Jahre eine technologische Spitzenstellung. Danach führte er eine Beratungsfirma, die Unternehmungen in den Gebieten Strategie, Führung, Geschäftsentwicklung, Restrukturierung und M&A unterstützte. Ab 2011 war er Partner bei Remaco, einer der führenden schweizerischen Firmen im Bereich mittelgrosser Transaktionen. Er hat während seiner Tätigkeit den Kundenkreis der Remaco geographisch und sektoral wesentlich erweitert. Seit 2014 ist er Managing Partner bei der PMIC Advisors Group Ltd. Er hat dabei unter anderem für mehrere Kunden aus dem DACH-Raum erfolgreich strategische Partnerschaften mit aussereuropäischen Firmen realisiert.

Seine Haupttätigkeitsgebiete sind die Abwicklung von Transaktionen (käufer- und verkäuferseitig), MBI- und MBO-Transaktionen inklusive Finanzierungen, strategische Partnerschaften, M&A-Strategie, Finanzierungsfragen (inkl. Wachstumsfinanzierungen) und Nachfolgeplanungen.

E-Mail: thomas.schrepfer@gma-associates.com

Marc Wallach ist Gründungspartner von Global M&A Associates GmbH und Inhaber der SalesLex AG. Nebst technischer Berufslehre, Studien zum Betriebstechniker TS, eidg. dipl. Verkaufsleiter und Executive Master of Finance an der Zürcher Hochschule für Angewandte Wissenschaften ist er Absolvent des Executive MBA in General Management der HSG St. Gallen. Er ist Experte für die Leitung und Umsetzung strategischer Wachstumsprojekte, Wachstumsfinanzierungen und M&A-Transaktionen. Langjährige Führungserfahrung auf strategischer- und Executive-Ebene, bei Turnarounds und im Krisenmanagement sowie ausgeprägtes Verhandlungsgeschick zeichnen ihn aus. Sein Praxiswissen aus Maschinenindustrie, Assekuranz und Bankwesen ermöglichen es ihm, komplexe Probleme zeitnah in realisierbare Lösungen zu überführen. Nebst ausgewiesener M&A-Kompetenz verfügt er über 20 Jahre Projektmanagement- und Akquisitionsführungserfahrung in der Maschinenindustrie und Finanzwirtschaft. Er ist Unternehmer und Verwaltungsrat. Seine Branchenschwerpunkte sind Finanzindustrie, Dienstleistungen, Handel, Informatik und technische Industrie.

Marc Wallach ist Gründungspartner von Global M&A Associates GmbH und Inhaber der SalesLex AG. Nebst technischer Berufslehre, Studien zum Betriebstechniker TS, eidg. dipl. Verkaufsleiter und Executive Master of Finance an der Zürcher Hochschule für Angewandte Wissenschaften ist er Absolvent des Executive MBA in General Management der HSG St. Gallen. Er ist Experte für die Leitung und Umsetzung strategischer Wachstumsprojekte, Wachstumsfinanzierungen und M&A-Transaktionen. Langjährige Führungserfahrung auf strategischer- und Executive-Ebene, bei Turnarounds und im Krisenmanagement sowie ausgeprägtes Verhandlungsgeschick zeichnen ihn aus. Sein Praxiswissen aus Maschinenindustrie, Assekuranz und Bankwesen ermöglichen es ihm, komplexe Probleme zeitnah in realisierbare Lösungen zu überführen. Nebst ausgewiesener M&A-Kompetenz verfügt er über 20 Jahre Projektmanagement- und Akquisitionsführungserfahrung in der Maschinenindustrie und Finanzwirtschaft. Er ist Unternehmer und Verwaltungsrat. Seine Branchenschwerpunkte sind Finanzindustrie, Dienstleistungen, Handel, Informatik und technische Industrie.

Seine Haupttätigkeitsgebiete sind Nachfolgeplanungen, die Abwicklung von M&A-Transaktionen (käufer- und verkäuferseitig), Klassische- und Wachstumsfinanzierungen, die Akquisition von Übernahmezielen und Investoren sowie die Optimierungen der Marktaktivitäten unserer Kunden.

E-Mail: marc.wallach@gma-associates.com

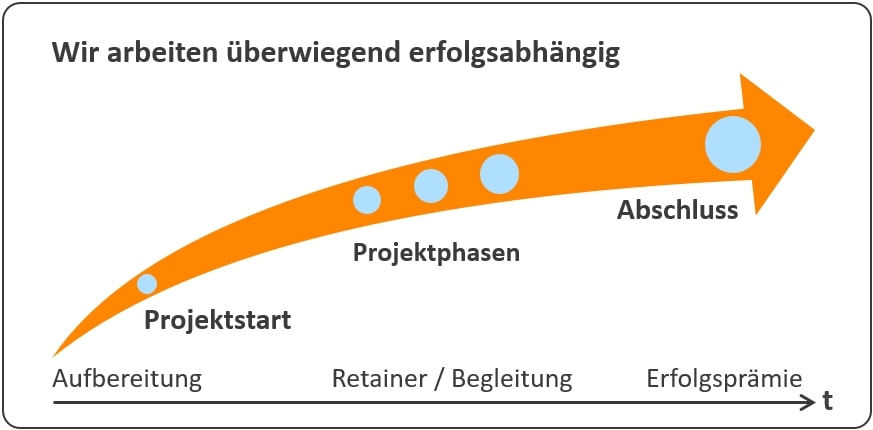

Erfolgsabhängige Konditionen

Die Kombination von Fix- und Erfolgshonorar unterstreicht unser und Ihr Bekenntnis, gemeinsam alles zu tun, um das definierte Ziel zu erreichen.

Die Kombination von Fix- und Erfolgshonorar unterstreicht unser und Ihr Bekenntnis, gemeinsam alles zu tun, um das definierte Ziel zu erreichen.

Der überwiegende Teil unseres Honorars ist nur bei erfolgreichem Abschluss der mit Ihnen vereinbarten Transaktion geschuldet.